摘要:来源|西姆国企改革研究中心作者|西楷老师(原创)央企整合主要有三种模式:以央企子集团为主体整合、以央企集团内的上市公司为主体整合、通过壳资源整合。在央企集团内部本身已有上市公司的情况下,企业往往更倾向于直接以该上市公司为主体进行产业整合,通过将

来源 | 西姆国企改革研究中心

作者 |西楷老师(原创)

央企整合主要有三种模式:以央企子集团为主体整合、以央企集团内的上市公司为主体整合、通过壳资源整合。在央企集团内部本身已有上市公司的情况下,企业往往更倾向于直接以该上市公司为主体进行产业整合,通过将整合获得的优质资产注入上市平台,完成资产证券化。

采用这一模式进行整合,对被整合资产的要求较高,因此在实际操作中,常常需要利用央企子集团对整合资产进行筛选和培育,在被整合资产满足上市公司要求之后,再注入上市公司,以保证现有上市公司的业务不受影响。

因此单独作为整合平台的上市公司往往具备以下特点:

(1)业务发展出现阻力:公司已经度过快速发展期,业务增长率呈平稳发展或出现衰退迹象;企业净利率持续下降,通常低于5%;企业所在市场集中度较高,企业在市场中处于主导地位,增长空间有限。

(2)管理体系完善:对比竞争对手,企业具备完善的业务管理流程框架、能覆盖全业务链操作环节的管理流程;组织结构健全,具备吸收消化新业务单元的能力。

(3)特性的收购对象:被收购业务与主业发展战略方向一致;被收购业务处于高速发展期;被收购业务具备有竞争优势的技术、渠道或其它优势。

但是,即便具备以上条件,上市公司在整合过程中仍然会遇到不可避免的局限。首先是面临经营公开性的要求:任何涉及资产买卖的动作均需要进行披露,在资产交易过程中,股票交易需停止,导致交易前后股价易出现异常波动,而且资产交易需要由多方机构进行监管和审批,审批周期长。其次是股东广泛性的影响,上市公司的性质决定其在重大资产变动时需要召开股东大会进行决策,决策周期长,一旦出现多方股东利益不一致的情况,极有可能导致整合方案被否决。

为了兼顾产业整合效果和资产证券化率的要求,笔者认为可以“业务资产池加上市公司”为共同主体进行产业板块整合。具体步骤如下:

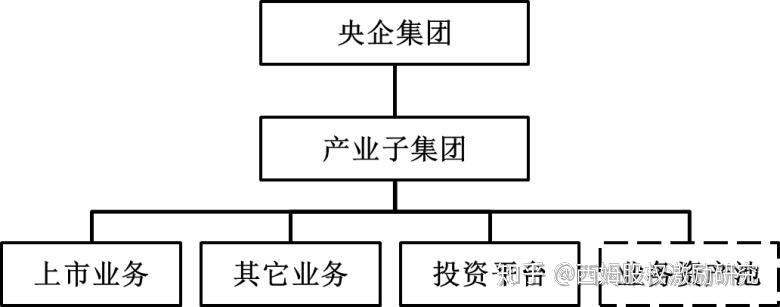

(1)第一步:构建业务资产池

央企在明确需要整合的业务板块之后,首先需要建立产业板块子集团,并在子集团下建立投资平台与业务资产池,如图一。这里业务资产池既可以是有实际载体的产业基金或投资公司,也可以是虚拟的概念。业务资产池的作用在于吸收多方资源,推动板块业务快速发展。在这一阶段,产业子集团是吸纳外部资产的主体,通过业务资产池对吸收业务发展前景进行判断,并对优质业务进行净化与培育。

图一:构建业务资产池

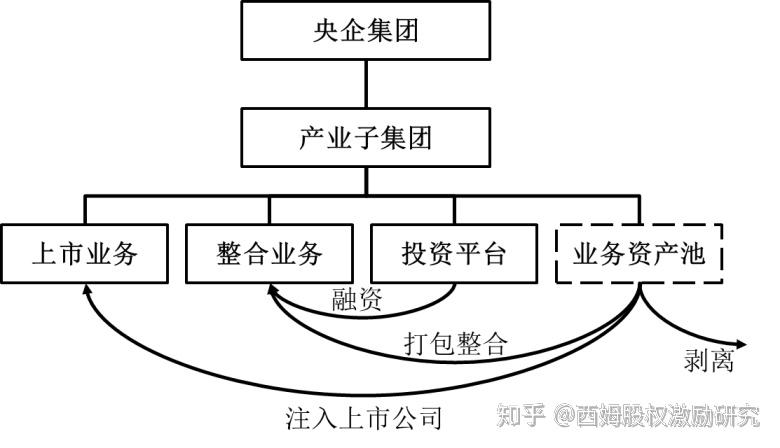

(2)第二步:业务融合、整合与剥离

子集团所吸收的业务,经过业务资产池的筛选、规范、培育后,可以分阶段分梯次进入子集团各个业务平台,逐步完成业务整合、业务融合,以及子集团内部的资本证券化。如图二。与上市公司业务相关度较高的业务,经过业务资产池的吸收和净化后,通过定向增发等方式注入;适合独立发展,且有发展前景的业务,则进行打包整合,积极培育,筹备上市,期间利用投资平台,为新业务发展提供必要的资金支持;而和主业相关性较低,成长性较差的业务,可以考虑进行剥离。

图二:业务融合、整合与剥离

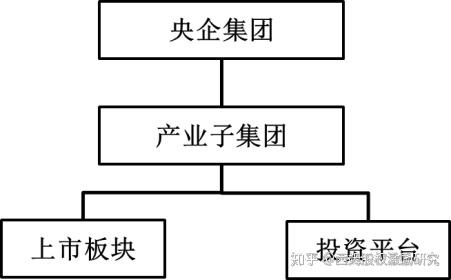

(3)第三步:形成业务平台与投资平台

最终,在整合完成之后,央企产业子集团将形成业务投资两大平台,实现“业务发展”与“投资”双轮驱动的发展模式,为产业板块的整体上市,完成资产证券化率指标打下基础。如图三。

图三:两大平台的构建

“业务资产池加上市公司”整合模式即考虑到国资委对于央企资产证券化率的要求,又能在一定程度上避免直接使用上市公司作为整合平台带来的风险。如果央企集团内的上市公司业绩突出,处于高速发展阶段,采用这一手段还能够在央企集团和上市公司之间建立防火墙,使上市公司能够专注于业务发展,不受集团整合的影响,同时还能吸收来自集团内外的优质资产,巩固自身业务实力,保证对于央企集团的利润和市值贡献。